КБК ТАМОЖЕННЫХ ПЛАТЕЖЕЙ С 01.01.2019

С 2020 года применяется новый порядок формирования КБК (кодов бюджетной классификации), утвержденный приказами Минфина РФ от 06.06.2019 № 85н и 86н:

- исключены отдельные КБК

-

Изменения, в частности, коснулись аналитической группы подвидов доходов бюджета (3х последних цифр КБК).

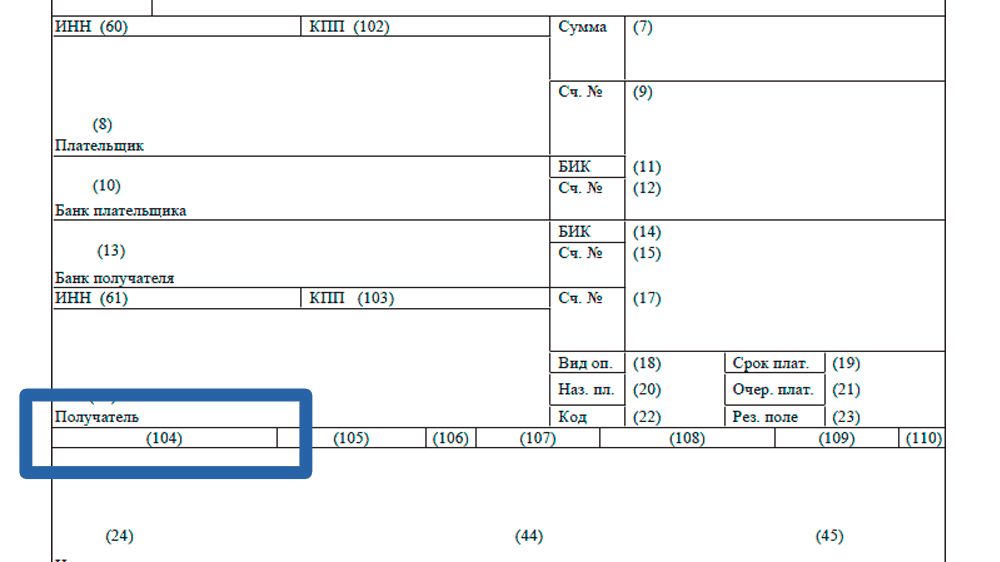

Теперь в поле 104 платежных поручений в отношении большинства платежей в КБК последние 3 цифры указываются как 110 или 140 вместо 180.

Изменения коснулись следующих групп платежей, участвующих в таможенной сфере:

- НДС за ввозимые в РФ товары;

- ввозные и вывозные таможенные пошлины;

- таможенные сборы

- авансовые таможенные платежи;

- специальные, антидемпинговые и компенсационные пошлины;

- денежные залоги;

- проценты за нарушение сроков перечисления сумм таможенных и специальных, антидемпинговых и компенсационных пошлин.

Учитывая принцип стабильности назначения КБК, в случае изменения кодов Минфин РФ обеспечивает сопоставимость изменяемых и/или вновь вводимых КБК путем составления и размещения на своем официальном сайте таблицы соответствия изменяемых кодов бюджетной классификации РФ.

Далее приводим действующие с 2019 года КБК для платежей, которые наиболее часто используются при таможенном оформлении.

КБК ПЛАТЕЖЕЙ, АДМИНИСТРИРУЕМЫХ ФТС РОССИИ

Изменения коснулись аналитической группы подвида доходов (последние 3 цифры).

|

Наименование платежа |

Ранее действовавший КБК |

КБК с 2019 |

|

НДС на товары, ввозимые на территорию РФ |

153 1 04 01000 01 0000 180 |

153 1 04 01000 01 0000 110 |

|

НДС на товары, ввозимые на территорию РФ (пени) |

153 1 04 01000 01 2100 180 |

153 1 04 01000 01 2100 110 |

|

НДС на товары, ввозимые на территорию РФ (проценты) |

153 1 04 01000 01 2200 180 |

153 1 04 01000 01 2200 110 |

|

НДС на товары, ввозимые на территорию РФ (штрафы) |

153 1 04 01000 01 3000 180 |

153 1 04 01000 01 3000 110 |

|

Ввозные таможенные пошлины (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) |

153 1 10 01010 01 1000 180 |

153 1 10 01010 01 1000 110 |

|

Ввозные таможенные пошлины (пени и проценты по соответствующему платежу, в т.ч. проценты за отсрочку/рассрочку платежа) |

153 1 10 01010 01 2000 180 |

153 1 10 01010 01 2000 110 |

|

Вывозные таможенные пошлины, кроме случаев вывоза нефти сырой, природного газа и товаров, выработанных из нефти (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) |

153 1 10 01020 01 1000 180 |

153 1 10 01024 01 1000 110 |

|

Прочие вывозные таможенные пошлины (пени и проценты по соответствующему платежу) |

153 1 10 01024 01 2000 180 |

153 1 10 01024 01 2000 110 |

|

Таможенные сборы (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) |

153 1 10 02000 01 1000 180 |

153 1 10 02000 01 1000 110 |

|

Таможенные сборы (пени и проценты по соответствующему платежу) |

153 1 10 02000 01 2000 180 |

153 1 10 02000 01 2000 110 |

|

Авансовые платежи в счет будущих таможенных и иных платежей |

153 1 10 09000 01 0000 180 |

153 1 10 09000 01 0000 110 |

|

Государственная пошлина за принятие предварительных решений по классификации товаров по единой ТН ВЭД Таможенного союза |

153 1 08 07410 01 0000 110 |

не изменились |

|

Утилизационный сбор |

153 1 12 08000 01 0000 120 |

не изменились |

|

Денежный залог в обеспечение уплаты таможенных и иных платежей |

153 1 10 10000 01 0000 180 |

153 1 10 10000 01 0000 110 |

|

Штрафы за нарушение актов, составляющих право ЕАЭС, и законодательства РФ о таможенном деле |

153 1 16 04000 01 6000 140 |

не изменились |

|

Штрафы за нарушение валютного законодательства РФ и актов органов валютного регулирования, а также законодательства РФ в области экспортного контроля |

153 1 16 05000 01 6000 140 |

не изменились |

Полный актуальный перечень КБК и соответствующих им налогов, сборов и иных платежей, взимание которых возложено на таможенные органы, приведен в приказе ФТС России № 15.03.2018 г. № 352.

Федеральный закон от 27 ноября 2010 г. N 311-ФЗ "О таможенном регулировании в Российской Федерации"

Статья 121. Уплата авансовых платежей

Авансовыми платежами признаются денежные средства, внесенные в счет уплаты предстоящих вывозных таможенных пошлин, налогов, таможенных сборов и не идентифицированные плательщиком в разрезе конкретных видов и сумм вывозных таможенных пошлин, налогов, таможенных сборов в отношении конкретных товаров

Учитывая перевод участников ВЭД на ЕЛС, уплата средств с указанием КБК авансовых платежей (153 1 10 09000 01 0000 110 "Авансовые платежи в счет будущих таможенных и иных платежей") засчитывается в счет уплаты:

- НДС и акцизов на товары, ввозимые в РФ;

- ввозных и вывозных таможенных пошлин;

- таможенных сборов;

- таможенных пошлин, налогов, уплачиваемых физическими лицами по единым ставкам таможенных пошлин, налогов или в виде совокупного таможенного платежа;

- денежного залога в обеспечение уплаты таможенных и иных платежей.

Денежные взыскания (штрафы) за нарушения, утилизационный сбор, государственная пошлина не могут уплачиваться по КБК авансовых платежей.

Подтверждение этой информации вы найдете на сайте ФТС России в разделе "Вниманию участников ВЭД".

Тем не менее, в разъяснениях на частные вопросы ФТС указывает, что списание ввозных таможенных пошлин с КБК авансовых платежей невозможно, ссылаясь на то, что не вступила в силу статья 48 ТК ЕАЭС об авансовых платежах (которая применяется с даты вступления в силу международного договора, предусматривающего внесение в Договор о ЕАЭС изменений в части возможности зачета авансовых платежей в счет уплаты ввозных таможенных пошлин, специальных, антидемпинговых, компенсационных пошлин).

Это тем более странно, поскольку п. 4 ст. 121 действующего в настоящее время Закона №311-ФЗ прямо указывает на возможность использования авансовых платежей для уплаты таможенных платежей и денежного залога:

"На основании распоряжения лица, внесшего авансовые платежи, об их использовании, за исключением заявления на возврат авансовых платежей, таможенный орган, который осуществляет администрирование указанных денежных средств, производит идентификацию авансовых платежей в качестве таможенных платежей или денежного залога по их видам и суммам. "

В самом приказе Минфина РФ от 08.06.2018 № 132н, которым установлены новые КБК, перечислены как КБК "Авансовые платежи в счет будущих таможенных и иных платежей" (без указания о невозможности использования для уплаты таможенных платежей), так и КБК 15311011010010000110 "Ввозные таможенные пошлины (иные пошлины, налоги и сборы, имеющие эквивалентное действие), УПЛАЧЕННЫЕ в соответствии с приложением N 5 к Договору о Евразийском Экономическом союзе от 29 мая 2014 года".

Является ли путаница в разъяснениях на сайте ФТС следствием несовершенства документа Минфина или ошибкой самого ФТС, узнаем позже, когда получим официальное разъяснение по этому поводу от ФТС России. Подписывайтесь на нашу рассылку, чтобы узнать продолжение этой истории.

Кстати полные реквизиты для уплаты таможенных платежей (без указания конкретного КБК и кода таможенного органа) также размещены на сайте ФТС. Надеемся, что в остальном ошибок там нет :)

КБК ПЛАТЕЖЕЙ, АДМИНИСТРИРУЕМЫХ ФЕДЕРАЛЬНЫМ КАЗНАЧЕЙСТВОМ

Изменения коснулись аналитической группы подвида доходов (последние 3 цифры).

|

Наименование платежа |

Ранее действовавший КБК |

КБК с 2019 |

|

Проценты, уплачиваемые в случае нарушения сроков перечисления сумм ввозных таможенных пошлин |

100 2 07 01011 01 0000 180 |

100 2 07 01011 01 0000 140 |

|

Проценты, уплачиваемые в случае нарушения сроков перечисления сумм вывозных таможенных пошлин |

100 2 07 01011 02 0000 180 |

100 2 07 01011 02 0000 140 |

|

Проценты, уплачиваемые в случае нарушения сроков перечисления сумм специальных, антидемпинговых и компенсационных пошлин |

100 2 07 01013 01 0000 180 |

100 2 07 01013 01 0000 140 |

КБК ПЛАТЕЖЕЙ, АДМИНИСТРИРУЕМЫХ РОССЕЛЬХОЗНАДЗОРОМ

КБК не изменились

|

Наименование платежа |

Ранее действовавший КБК |

КБК с 2019 |

|

Денежные взыскания (штрафы) за нарушение требований законодательства РФ в сфере ветеринарии и карантина растений на гос. границе РФ и на транспорте |

081 1 16 60000 01 0000 140 |

не изменились |

МОЖНО ЛИ ПЕРЕНЕСТИ УЖЕ ПРОИЗВЕДЕННЫЕ ПЛАТЕЖИ С ОДНОГО КБК НА ДРУГОЙ

К сожалению, процедура переноса остатков денежных средств с одного КБК на другой не предусмотрена.

Такая ситуация сохранится, как минимум до вступления в силу международного договора РФ, предусматривающего внесение изменений в приложения № 5 и 8 к Договору о Евразийском экономическом союзе, из-за отсутствия которых до сих пор не вступили в силу положения о платежах Федерального закона о таможенном регулировании № 289-ФЗ.

Можно лишь возвратить произведенный аванс в общем порядке, предусмотренном ст. 122 действующего Федерального закона "О таможенном регулировании в Российской Федерации" № 311-ФЗ, подав заявление в территориальное таможенное управление, администрирующее ваш ЕЛС.

О том, как произвести возврат таможенных платежей читайте в другой статье нашего Блога.

ЧТО ДЕЛАТЬ В СЛУЧАЕ ОШИБКИ В КБК

В случае ошибочного заполнения полей платежного поручения денежные средства учитываются, как невыясненные и до таможенного органа назначения не доводятся.

По информации ФТС в 2019 году Федеральное казначейство автоматически зачисляло в КБК, заканчивающийся на "110" платежи, с указанием КБК, заканчивающегося на "180".

С 1 января 2020 года такой автоматический переброс прекращен и , будут учитываться МО УФК, как невыясненные поступления, что потребует

в последующем их уточнение участниками внешнеэкономической деятельности на правильный КБК.

Для изменения ошибочно заполненных реквизитов счета (уточнения платежа) в отношении денежных средств, учтенных как невыясненные платежи, необходимо направить письменное обращение об исправлении допущенных ошибок, с приложением копии платежного поручения и указанием верного КБК по следующим реквизитам:

- в ФТС России на имя начальника Главного управления федеральных таможенных доходов и тарифного регулирования ФТС России (ГУФТД и ТР ФТС России) генерал-майора таможенной службы Е.В Ягодкиной.

- по электронной почте: fts@ca.customs.ru

- по факсу +7 (499) 449-73-00

- с последующим досылом по адресу: 121087, г.Москва, ул. Новозаводская, д. 11/5